行业资讯![]()

半导体封测设备行业深度研究——前道测试设备

22-04-21 10:40:38 来源:未来智库

前道检测包括量测、缺陷检测和过程控制软件。前道量检测运用于晶圆的加工制造过程,它是一种物理性、功能性的测试,用以检测每一步工艺后产品的加工参数是否达到设计的要求,并且查看晶圆表面上是否存在影响良率的缺陷,确保将加工产线的良率控制在规定的水平之上。

由于晶圆制造工艺环节复杂,所需要的检测设备种类繁多,因此也是所有半导体检测赛道中壁垒最高的环节,单机设备价格较后道测试设备高,且不同功能设备差异也较大。

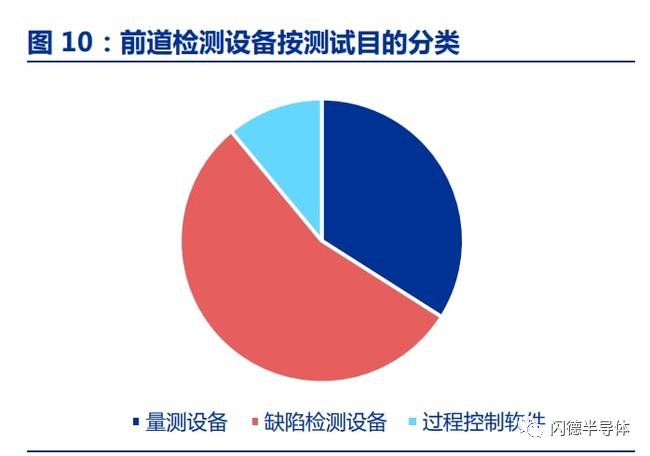

前道量检测根据测试目的可以细分为量测和检测。量测主要是对芯片的薄膜厚度、关键尺寸、套准精度等制成尺寸和膜应力、掺杂浓度等材料性质进行测量, 以确保其符合参数设计要求;而检测主要用于识别并定位产品表面存在的杂质颗粒沾污、机械划伤、晶圆图案缺陷等问题。从价值量来看,根据 SEMI 数据,量测类设备和缺陷类设备价值量分别占比约 34%和 55%。

按应用范畴划分划分,前道量检测包括膜厚量测设备、OCD 关键尺寸量测、CD-SEM 关键尺寸量测、光刻校准量测、图形缺陷检测设备等多种前道量检测设备。其中,价值量占比方面,膜厚量测设备约占 12%,CD-SEM 约占 12%,套刻误差量测约占 9%,宏观缺陷检测约占 6%,有图形晶圆检测约占 34%,无图形晶圆检测约占 5%,电子束检测约占 12%。其中,

(1)关键尺寸量测:监控线宽和孔径,实现精确误差测量 半导体制程中最小线宽称为关键尺寸,其变化是半导体制造工艺中的关键。随着关键 尺寸减小,容错率变低,必须尽可能量测所有产品线宽,即突显关键尺寸量测重要性。

(2)薄膜厚度量测:厚度、反射率、密度量测,鉴定和监控不同薄膜层 在整个制造工艺中硅片表面有多种不同类型的薄膜,包含金属、绝缘体、多晶硅、氮 化硅等材质。晶圆厂为生产可靠性较高的芯片时薄膜质量成为提高成品率的关键,其中薄 膜厚度、反射率、密度等都须要进行精准量测。

(3)图形化晶圆检测:比较图像生成缺陷图,识别物理和高纵横比缺陷 AMAT 表示,随着图形化和几何结构线宽的缩小,在早期技术节点不构成问题的瑕疵, 现已成为“致命”缺陷,或成为影响成品率的主要因素。图形化晶圆光学检测可采用明场 照明、暗场照明,或两者的组合进行缺陷检测。此外,电子束成像也用于缺陷检测,尤其 是在光学成像效果较低的较小几何形状中。但其进程缓慢,只应用于研发阶段。

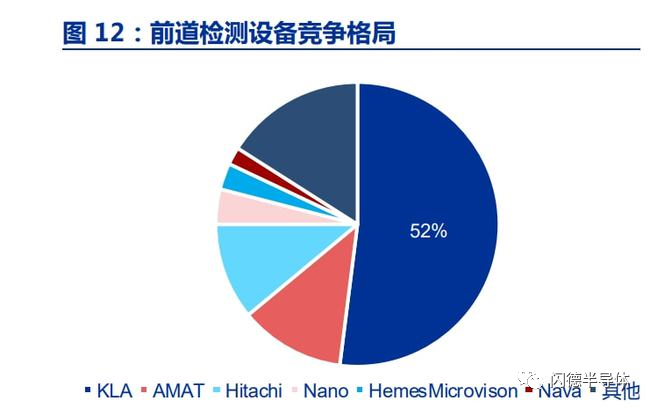

前道检测设备领域市场集中度较高,基本被海外巨头垄断。市占率方面,根据 Gartner 数据,KLA 52%,AMAT 12%,Hitachi 11%,Nano 4%,HemesMicrovison 3%,Nava 2%。KLA 呈现高度垄断局面,在较高价值与技术壁垒的晶圆形貌检测、无图形晶圆检测、 有图形晶圆检测领域市占率分别达到 85%、78%、72%,竞争优势明显。

据 SEMI 统计 2018 年 KLA 在前道的检测和测量市场中占比过半、稳居行业第一;应用材料为全球最大半导体设备龙头(2020 年),其产品线贯穿半导体制造生产整个流程,在半导体检测领域产品线 主要为晶圆检测设备和 CD-SEM,布局量测类设备;日立高新为日立集团下的子公司,主要布局半导体制造和检测、科学医疗系统、仪表系统和其他工业零部件,半导体测试领域 产品为 CD-SEM、暗场检测设备、宏观检测设备、缺陷复查显微镜等,主要布局量测类设 备,在局部细分领域与 KLA 形成差异化竞争,在关键尺寸测量等光学设备领域保有较强竞争力。

2020 年科天半导体按照营收规模为全球第五大半导体设备商,其销售额为第四名东京电子的一半左右,但在半导体检测设备市场 KLA 为全球绝对龙头。

科天半导体由 KLA 公司 和 Tencor Instruments 公司合并而成,位于美国加州,是一家从事半导体及相关纳米电子产业的设计、制造及行销制程控制和良率管理解决方案商。公司国际市场上的客户占公司收入的 75%以上。

2019 年 2 月,KLA 以约 32 亿美元的价格收购了以色列公司 Orbotech。通过此次收购,KLA 切入 PCB 检测、面板检测和特殊半导体检测,与过程控制形成四大业 务板块。2020 年公司过程控制收入 47.45 亿美元,占比 81.72%;印刷电路板、显示和 组件检测 7.27 亿美元,占比 12.52%;特色工艺 3.3 亿美元,占比 5.67%。

营业收入持续增长,毛利水平维持高位。2015-2021 年,科天营业收入呈现较快增长, CAGR 达 17.25%,2021 年营业收入约为 466.96 亿元,同比增长 8.73%.同时,凭借行业 龙头地位与深厚技术积累,公司毛利率保持较高水平,2015-2021 年维持在约 60%水平。

中国大陆已成为公司最大市场。KLA 业务网络遍及全球,2021 年公司中国大陆地区营 收占比 26.47%,中国台湾营收占比 24.43%,成为公司前两大市场。伴随着中国半导体行 业的快速发展,公司中国大陆及中国台湾地区营收规模快速增长,充分受益于行业高景气。

目前,本土检测企业与国外企业差距仍较大,国内晶圆厂对国外品牌设备依赖性强, 但经过多年的研发与技术沉淀部分企业有望实现局部突围。

其中,上海精测和睿励科学主要聚焦于膜厚及 OCD 量测,已获国内一线存储厂商重复订单;中科飞测产品以形貌测试为主,已进入国内多家生产线,晶圆表面颗粒检测机成功进入中芯国际生产线,智能视觉检测系统成功进入长江存储生产线,椭偏膜厚量测仪进入士兰微生产线;东方晶源主攻 EBI 和 CD-SEM 领域,产品已实现交付,填补了国内空缺的关键领域;赛腾股份通过并购 Optima,切入国内半导体前道缺陷检测设备领域。

本土企业逐渐形成了量测领域切入,向检测等较高难度领域延伸的国产替代突围之势。